Gut versorgt im Alter? Denkste!

Sparen war gestern: jeder dritte Deutsche ist chronisch pleite. Das ergab eine repräsentative Umfrage der Splendid Research GmbH unter 1000 Deutschen zum Thema Finanzen und Schulden.

Kaum was auf der hohen Kante

Anstatt ihr Sparschwein zu füttern, geben die Deutschen ihr Geld lieber aus. Gespart wird nur in Ausnahmen für kurzfristigen Konsum oder für Notfälle. Die Absicherung fürs Alter bleibt damit in vielen Fällen auf der Strecke.

Wie sich diese Problematik vor allem bei den jungen Leuten in Deutschland auswirkt zeigen wir hier.

Max und Lea-Sophie gehören zu den wenigen, die sich schon als Schüler mal über Geldanlagen und Altersvorsorge unterhalten haben. Da waren sie beide 18 Jahre alt. Viele Schulkameraden machten große Augen, weil die vorsichtige Lea-Sophie damals schon anfing, 50 Euro pro Monat zurückzulegen. „Du bist doch noch nicht mal in der Ausbildung! Willst du nicht lieber jetzt etwas von dem Geld haben?“

Für Max kam es nicht in Frage, sich in jungen Jahren einzuschränken. Er wollte studieren und wusste, dass er in nächster Zeit nicht viel Geld haben würde. Außerdem legten seine Großeltern auf einem Sparbuch 5000 Euro für ihn an, als er 25 Jahre alt war. Dieser Betrag würde ja durch die Zinsen schön anwachsen. Er machte sich also keine Sorgen.

Was Max nicht wusste: Die Zeiten sind vorbei, als das gute alte Sparbuch eine schlaue Idee war. Denn die Sparzinsen liegen unter dem Inflationsniveau. Das heißt: Die Sparsumme wächst, aber ihre Kaufkraft schrumpft. Trotz Zinsen schmilzt der Wert des Sparbuchs dahin wie ein Schneemann in der Sonne! Wie Max sparen die meisten Deutschen überhaupt nicht – oder falsch.

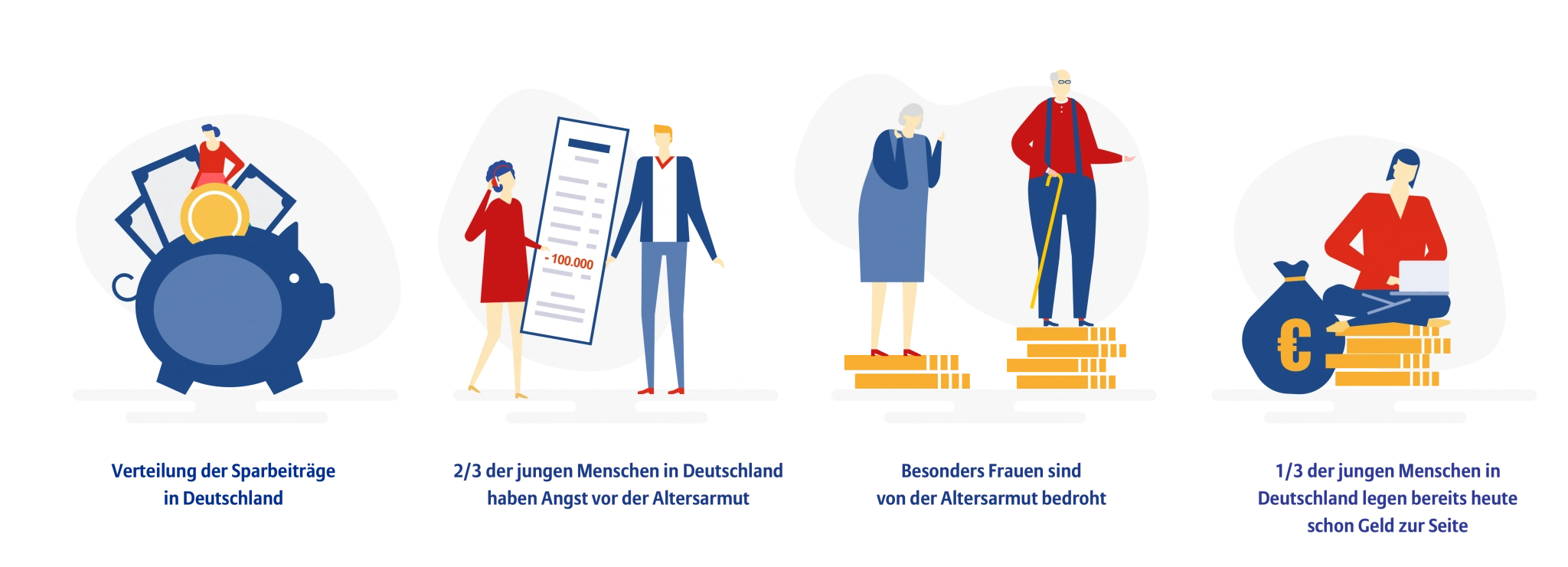

Rentenproblematik junger Menschen in Deutschland

Altersvorsorge? Haben Azubis und Studenten nicht andere Sorgen?

Junge Leute blicken in Deutschland heute auf eine alternde und schrumpfende Bevölkerung. Die Lebenserwartung steigt, die Geburtenrate sinkt. Was das mit der Altersversorgung zu tun hat? Viel, denn für die Renten ist immer weniger Geld da.

2 Beschäftigte werden 2030 die Rente für einen Rentner finanzieren

Zum Vergleich: Im Jahr 1955 waren es noch fünf Arbeitnehmer, die die Monatsrente für einen Rentner erwirtschafteten. Die Entwicklungen der letzten Jahre zeigen: Die gesetzliche Rentenversicherung in Deutschland kann die Schieflage nicht mehr ausgleichen

21,6% der Rentner könnten in 2039 von Altersarmut bedroht sein

Auch hierbei spielt die Inflation eine traurige Rolle. Denn 1.000 Euro Rente sind in 30 Jahren weitaus weniger wert. Bei einer Inflationsrate von 2,5 Prozent entspricht die zukünftige Kaufkraft nicht einmal dem heutigen Wert von 500 Euro.

An die Rente dachten Max und Lea-Sophie noch nicht, als sie sich auf dem Klassentreffen wiedersahen. Sie waren ja erst 35 Jahre alt. Lea-Sophie war mit ihrer Ausbildung auf Anhieb zufrieden gewesen und stand mitten im Berufsleben. Bei Max hatte sich bald nach dem Studium zum ersten Mal Nachwuchs angekündigt.

Ein freudiges Wiedersehen nach vielen Jahren ist immer ein Anlass zum Nachdenken, wo man im Leben steht. Dabei beschlich Max ein schlechtes Gewissen, weil er immer noch nichts gespart hatte. Er beschloss, gleich am nächsten Montag eine private Altersvorsorge abzuschließen.

Wie viel sollte er einzahlen? 300 Euro? So viel konnte er nicht entbehren. 200 Euro? Immer noch zu viel. 150 Euro im Monat sollten es sein. Das war ein erschwinglicher Betrag, und damit sollte er doch mindestens auf die gleiche Summe kommen wie Lea-Sophie, die mit ihren 50 Euro im Monat früher angefangen hatte. Oder?

Kein Goldesel in Sicht? Nehmen Sie es selbst in die Hand!

„Tischlein deck´ dich“ – wie schön wäre eine Zauberformel, die unsere Versorgung im Alter sichert. Auch einen Goldesel haben die wenigsten im Stall stehen – am wenigsten in der Ausbildung oder im Studium. Lassen Sie sich also keine Märchen erzählen.

Doch schon kleine Sparbeträge lohnen sich. Je früher Sie anfangen, desto besser. Nehmen Sie Ihre Altersvorsorge selbst in die Hand und nutzen Sie zusätzlich die staatliche Unterstützung.

Tipp: Wie Sie das Jetzt genießen und dennoch Ihre Zukunftsträume sichern, erfahren Sie in unserem Ratgeber: Die Rente in Deutschland.

So vielfältig ist die private Altersvorsorge im Jahr 2020

Die Möglichkeiten der privaten Altersvorsorge sind heutzutage vielfältiger denn je. Ob Versicherungen oder Geldanlage, Angebote gibt es für alle Bedürfnisse und jeden Geldbeutel. Private Lebensversicherungen, Risikolebensversicherungen oder Rentenversicherungen stocken die gesetzliche Rente im Alter effektiv auf.

Oft gibt es eine staatliche Förderung auf private Rentenverträge, etwa bei vermögenswirksamen Leistungen sowie einer Rürup- oder Riester-Rente. Auch Fondssparpläne, Aktien oder Immobilien unterstützen dabei, Geld gewinnbringend für später anzulegen.

Die beliebteste Sparmethode der Deutschen ist das Bargeld. Laut der Splendid Research GmbH investiert nur ein Prozent in Immobilien für die private Altersvorsorge.

Für das Alter vorsorgen mit einer privaten Rentenversicherung

Die einfachste Form der Altersvorsorge ist die private Rentenversicherung. Versicherungsnehmer zahlen einen festgelegten Betrag in ihren privaten Rentenvertrag ein. Die Einzahlung erfolgt einmalig bei Abschluss des Vertrages oder monatlich.

1/4 haben bereits einmal die Versicherung gewechselt, um Geld zu sparen

Ab Rentenbeginn wird dann eine garantierte Rente bis zum Lebensende ausgezahlt. So können Finanzierungslücken im Alter mit einer privaten Rentenversicherung geschlossen werden.

Mit dem Arbeitgeber Hand in Hand: die betriebliche Altersvorsorge

Wer clever ist, bittet für seine Altersvorsorge den Arbeitgeber zur Kasse. Denn jedem Arbeitnehmer steht gesetzlich eine staatlich geförderte Betriebsrente zu. Der Arbeitgeber schließt in diesem Fall einen Vorsorgevertrag ab. Die Beiträge führt er aus dem Bruttolohn des Arbeitgebers ab. Die sogenannte Entgeltumwandlung bietet zudem Vorteile bei der Zahlung der Versicherungsbeiträge.

60% der Beschäftigten haben eine betriebliche Altersversorgung

Erfahren Sie jetzt, wie Ihr Arbeitgeber Sie bei der Vorsorge unterstützen kann und Sie 2020 ohne finanzielles Risiko die Rentenlücke schließen können.

Flexible Modelle der privaten Altersvorsorge

Wo die gesetzliche Rente nicht mehr sicher ist, springt der Markt ein.

Heute sind für jeden Bedarf passende Formen der Altersvorsorge im Angebot. Viele Studenten und Azubis sträuben sich dagegen, sich mit ihrer knappen Kasse zusätzlich einzuschränken. Außerdem haben sie weitere Bedenken.

Was ist, wenn ich einen Vertrag abschließe und etwas passiert, sodass ich nicht weiter einzahlen kann? Oder wenn ich schon vor dem Rentenalter dringend Geld brauche? Außerdem ist es doch riskant, Geld auf dem Kapitalmarkt anzulegen.

Alles kein Problem:

- In finanziellen Engpässen lassen sich die Einzahlungen pausieren.

- Die Anlage wird auf Wunsch einfach in einen festen und einen flexiblen Teil gesplittet, sodass jederzeit spontan Geld verfügbar ist.

- Es liegt beim Anleger, auf welches Marktrisiko er sich einlässt. Bei größerem Risiko winken potenziell höhere Renditen. Wer mehr Wert auf Sicherheit legt, begnügt sich mit einer kleineren Rendite – die immer noch voll ausreicht, um im Alter versorgt zu sein.

Apropos – wie viel kann denn was zusammenkommen, wenn monatlich nur ein kleiner Betrag zum Sparen zur Verfügung steht? Fragen wir doch Lea-Sophie.

„So ein Zufall, dass du auch Golf spielst! Ich glaub’s ja nicht! Wie lange haben wir uns jetzt nicht gesehen?“ Bei einem schönen Golfturnier im Frühling feierten Max und Lea-Sophie ein weiteres unverhofftes Wiedersehen.

Beide waren 67 Jahre alt und freuten sich auf den verdienten Ruhestand. Zum Glück hatten sie gut verdient und etwas zurückgelegt, sodass sie für die kommenden Jahre versorgt waren.

Max war stolz auf sein Erspartes. Wie er erzählte, hatte er mit seinen monatlich eingezahlten 150 Euro über 32 Jahre 8 Prozent Rendite erzielt. So hatten sich die Rücklagen auf 58.100 Euro summiert – plus 216.181 Euro Zinsen. Er konnte sich also über 274.281 Euro auf dem Konto freuen.

Lea-Sophie schmunzelte. Mit ihren 50 Euro pro Monat kam sie über 49 Jahre nur auf insgesamt 29.900 Euro. Doch mit der gleichen Rendite, die Max erhielt, war dieser Betrag dank Zinseszins auf 392.930 Euro angewachsen.

Wer hat behauptet, es gebe keinen Goldesel?

Sprechen Sie mit uns!

Damit eine private Altersvorsorge wirklich hilft und nicht belastet, muss das individuelle Konzept passen wie maßgeschneiderte Kleidung. Sprechen Sie mit uns, um im persönlichen Gespräch mit Ihrem Berater eine Lösung zu finden, die perfekt auf Ihre Situation und Bedürfnisse abgestimmt ist.